「インプラント治療を受けたいけど、高くて悩む…」

「インプラントの治療費を節約する方法はないのかな?」

「そう言えば、「医療費控除」って聞いたことがあるけど、どんな制度?」

インプラントは大きな費用がかかります。費用の大きさから、インプラントをあきらめてしまう方も少なくありません。

インプラントの治療費でお悩みの方におすすめしたいのが、医療費控除です。

国の制度である「医療費控除」を活用することで、10万円以上を節約できるケースも(※)。

(※)一例です。患者様の所得額や医療費により、医療費

控除の還付額・翌年の住民税の軽減額が異なります。

今回はインプラントの治療費を節約できる「医療費控除」についてご説明します。

目次

■医療費控除とは

◎国による所得税の還付制度

医療費控除とは、国による所得税の還付制度です。

患者様ご自身を含め、生計を共にするご家族の1年間(1月1日~12月31日)に支払った医療費の合計が10万円を超える場合、医療費控除を申請することで支払い過ぎた所得税の一部が還付されます(還付(かんぷ):払い戻されること)。

所得税の還付に加え、医療費控除では翌年の住民税も軽減されます。

■インプラント治療は医療費控除の対象?

◎インプラント治療は医療費控除の対象です

インプラント治療は医療費控除の対象です。医療費控除を申請することで、インプラント治療にかかった費用を節約できます。

なお、見た目を良くするためだけに受ける美容目的でのインプラント治療は医療時控除の適用外です。

通常、インプラント治療を受ける方は歯が少なくしっかり食べ物を噛めないなど、お口の機能に何らかの異常が起きており、異常を治すためにインプラント治療を受けることがほとんどです。お口の機能に何も問題がなく、見た目を良くするだけの目的でインプラント治療を受けるケースはあまりありません。このため、基本的にインプラント治療は医療費控除の対象になります。

■医療費控除の申請方法

◎医療費控除を利用するには申請が必要

医療費控除を利用し、還付金を受け取るためには申請が必要です。

個人事業主の方は毎年の確定申告時に、併せて医療費控除を申請します。

給与所得者(サラリーマン)の方は確定申告をしないため、還付申告(かんぷしんこく)により医療費控除を申請します。還付申告は5年前までさかのぼって申請が可能です。

■医療費控除の申請に必要な書類

医療費控除を申請する際は以下の書類が必要になります。

①医療費控除の申請書

(けんぽなど、各健康保険組合が発行する医療費通知書がある場合は、医療費通知書で申請できます)

②12ケタのマイナンバー、および、運転免許証などの身元確認証明書

(マイナンバーカードがあればそれ1枚で大丈夫です)

③源泉徴収票(給与所得者の方のみ)

—–

医療費控除の申請書は税務署の窓口でもらう方法のほか、国税庁のHPからダウンロード・プリントアウトができます。インターネット申告のe-Taxの場合は入力フォームに必要事項を入力します。

{必須ではないが、あると役立つ物}

・歯科医師の診断書

歯科医師の診断書の提出は必須ではありません。ただし、ケースによっては税務署から診断書の提出を求められることも。提出を求められたときのために、インプラント治療を受けた際は歯科医師から診断書をもらっておくとよいでしょう。

・治療費のレシート、交通費など:通院にかかった費用の領収書

医療費控除は治療費のほか、交通費など、通院にかかった費用も含められます。

通院にかかった各費用の領収書の提出は必須ではありません。ただし、領収書があると医療費控除の申請書の作成時に正確な金額を記入するのに役立ちます。

治療のレシート、各公共交通機関(電車・バスなど)での交通費など、通院にかかった費用の領収書は保存しておきましょう。

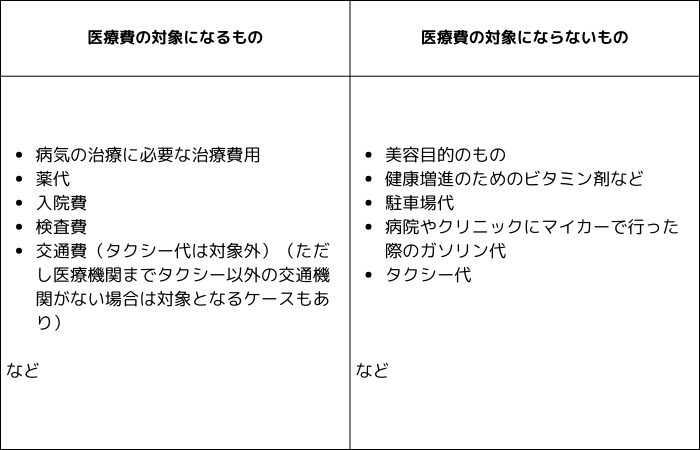

なお、ガソリン代やタクシー代など、通院にかかった費用には医療費控除の対象にならないものもあります。申請の際は以下の表、および、国税庁のHPをご参照いただき、どんな費用が医療費控除の対象になるのかをご確認した上で医療費控除の申請書を作成しましょう。

■医療費控除の申請の流れ

医療費控除の申請の流れは以下になります。

1.インプラントの治療費を含めた患者様ご自身の1年間の医療費(生計を共にするご家族がいらっしゃる場合はご家族の分を含めた医療費)の合計を医療費控除の申請書に記入し、申請書を作成する

けんぽなど、各健康保険組合が発行する医療費通知書がある場合は医療費通知書で代用できるため、医療費控除の申請書の作成・提出は不要です。e-Taxの場合はオンライン上の入力フォームに必要事項を入力して送信します。

2.お住まいの管轄の税務署の窓口に医療費控除の申請書(&必要書類)を持参、または、郵送にて提出する

e-Taxの場合はオンラインで送信するため、窓口・郵送による提出は不要です。

3.医療費控除の還付金を受け取る+翌年の住民税が軽減される

医療費控除の申請・受理後、あらかじめ登録しておいた銀行口座への振込、または、ゆうちょ銀行での窓口にて還付金を受け取ります。医療費控除は還付金に加え、翌年の住民税も軽減されます。住民税の軽減は還付(払い戻し)ではなく、翌年の住民税が安くなる形で行われます。

■医療費控除の利用でいくら戻ってくる?

◎所得額や医療費によって医療費控除の還付額・住民税の軽減額が異なります

医療費控除の利用でいくら戻ってくるかについてですが、はっきりと「〇〇万円戻ってくる」と断言はできません。

医療費控除は所得税の払い過ぎに対する還付制度です。患者様の所得額や医療費によって医療費控除の還付額・翌年の住民税の軽減額が異なります。

還付額の断言はできないのですが、一例として、課税所得額が年間400万円の方でインプラント治療を含む1年間の医療費の合計が50万円の場合、医療費控除の還付額が約8万円、翌年の住民税の軽減額が約4万円で合計12万円ほどの節約になります(※)。

(※)一例です。患者様の所得額や医療費により、医療費

控除の還付額・翌年の住民税の軽減額が異なります。

【医療費控除でインプラント治療費を節約】

インプラントの治療費を節約できる国の税金還付制度「医療費控除」についてご説明をさせていただきました。

当院では現金(窓口支払い、銀行振込)・クレジットカード・デンタルローンによる3種類のお支払い方法をご用意しております。

現金でのお支払いのほか、クレジットカード・デンタルローンによる分割払いにすることで一括払いのご負担が軽減され、月々のお支払い計画を立てやすくなります。

– インプラント治療に関するご質問・ご不安がある方はお気軽にご相談ください –

粟田歯科医院では、すべてのインプラント治療は院長がオペを行います。

ISOI(DGZI)の指導医・専門医の資格を持つ院長により、安全性と正確性を高めたインプラント治療をご提供いたします。顎の骨を増やす骨造成、および、治療期間を短縮できる抜歯即時インプラントにも対応可能です。

「顎の骨が薄く、インプラントをあきらめている」

「歯周病で口の中がガタガタな状態でもインプラントはできるのか知りたい」

など、インプラントやお口のことでお困りの方は当院までお気軽にご相談ください。相談費は無料です。カウンセリングのご予約はお電話・WEBにて承っております。